Помощь по налоговому планированию дает возможность оптимизировать нагрузку с использованием различных предусмотренных законодательством возможностей. При правильном подходе появляется возможность получить ответы о возможности уменьшения платежей в бюджет, выявления налоговых рисков и их снижения.

Помощь по налоговому планированию предполагает и повышения объема оборотных средств предприятия, увеличение реальных возможностей для дальнейшего развития. К числу наиболее популярных инструментов относятся:

- спец. режимы;

- льготы;

- отдельные элементы налогообложения;

- учетная политика;

- договорная политика;

- специальные методы.

При получении помощи по налоговому планированию вся работа производится в несколько этапов. Желательно, чтобы деятельность в этом направлении началась еще на стадии написания бизнес-плана, когда идея о создании своего предприятия только появилась, но еще не реализовалась. Это позволит изначально организовать правильную работу фирмы. Если же речь идет о действующей компании, то обязательно составление индивидуального плана и внедрение нового подхода в соответствии с разработанными схемами.

Какие нюансы должны учитываться при получении помощи по налоговому планированию?

При получении помощи по налоговому планированию важным является соблюдение определенных принципов:

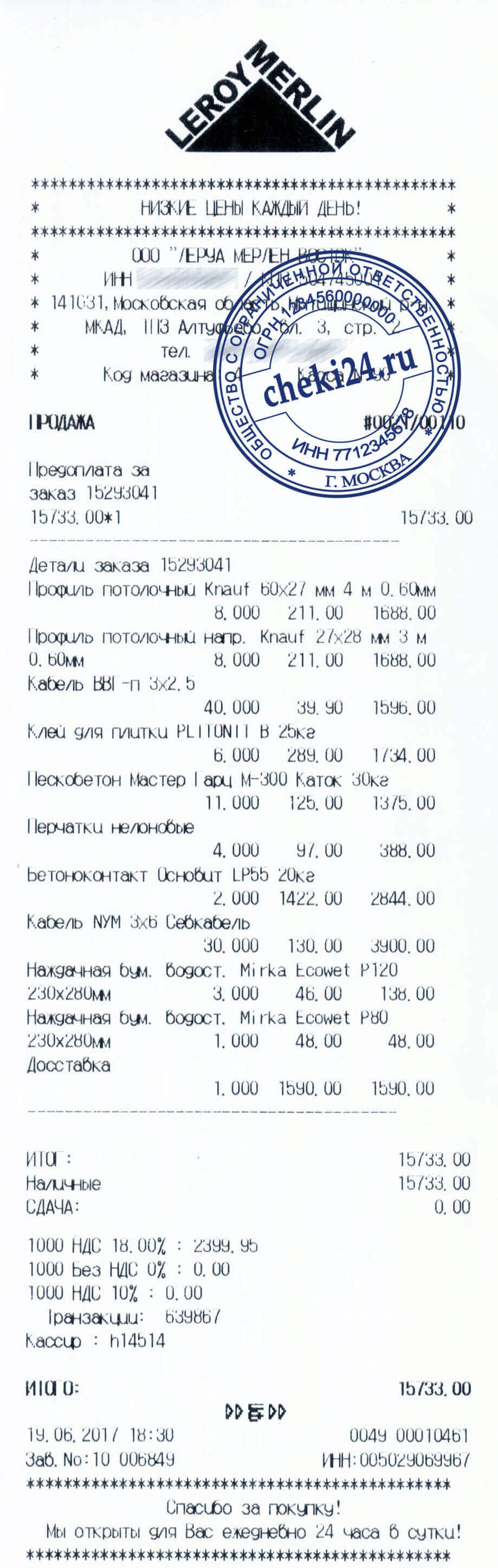

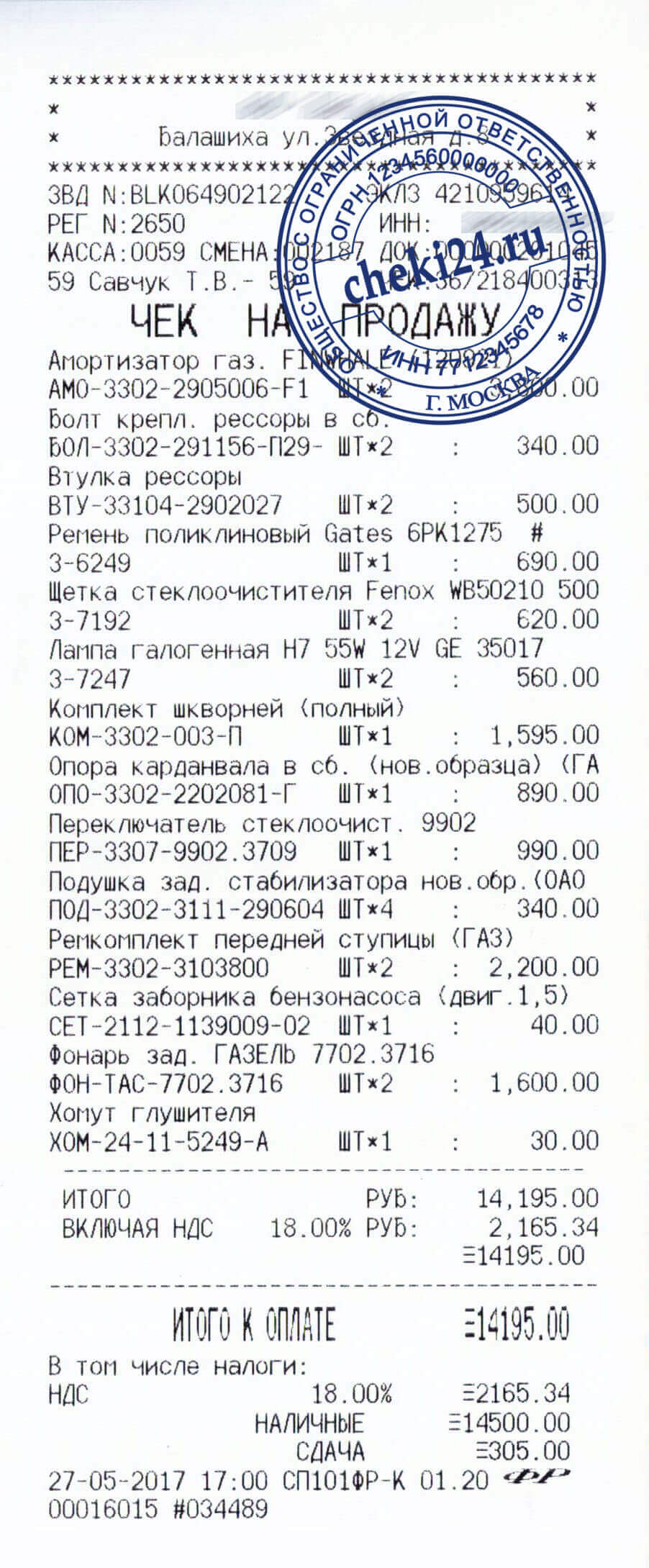

Заказать чек по образцу

От 500 руб- Законности. Предполагает возможность применения только легальных методов и приемов.

- Оперативности. Этот принцип свидетельствует о том, что политика организации должна меняться в зависимости от вновь созданных экономических условий, требования налогового законодательства.

- Оптимальности. Предполагает, что все применяемые инструменты не должны мешать интересам владельцев компании и ее развитию.

Помощь по налоговому планированию может быть долгосрочной или текущей. В первом случае речь идет о применении таких приемов и методов, которые бы снизили нагрузку, связанную с уплатой определенной суммы в бюджет, в течение длительного времени. Такая разновидность является основой для всех основных управленческих решений.

Помощь по текущему налоговому планированию предполагает использование методов, которые бы оказались эффективными в данной сложившейся ситуации или в отношении к определенной хозяйственной операции. Примером может послужить использование оптимальных форм договоров, разработка учетной политики.

Почему помощь по налоговому планированию должна поступать от профессионалов?

Чтобы выбранная стратегия принесла желаемый результат, она должна соответствовать интересам конкретной компании, но при этом соответствовать принципам. Обращение к специалистам – возможность использовать гибкую схему. Например, законы периодически пересматриваются, поэтому помощь по налоговому планированию должна предполагать учет этого фактора. Составляемый план должен содержать максимальное количество конкретики, быть точным. Двусмысленность не допускается. Только эксперты могут сделать так, чтобы весь процесс был непрерывным с учетом состояния рынка, анализа правовой формы, политики государства. Поэтому только профессионалы, постоянно оказывающие помощь по налоговому планированию различным компаниям, могут провести все так, чтобы эффект был правильным.

Иногда оптимальный вариант – не только использование уникальных или инновационных методов. Стабильность финансового положения зависит от величины уже имеющихся обязательств. Поэтому оптимальным вариантом будет и дополнительно использование аудиторских услуг.

Этапы оказания помощи по налоговому планированию

На первом этапе получения помощи по налоговому планированию решается вопрос о месторасположении предприятия, его руководящих органов, филиалов и дочерних предприятий. Сегодня в разных странах введены различные режимы, что позволяет создать наиболее выгодные условия.

На втором этапе помощи по налоговому планированию решается вопрос о выборе организационно-правовой формы с учетом характера деятельности и поставленных целей. В условиях нашей страны, например, не выгодно, чтобы участие государства в формировании уставного капитала больше 25% ограничивает в дальнейшем возможность реструктуризации и передачи имущества.

На третьей стадии решаются текущие задачи. По возможности применяются налоговое освобождения, льготы. Составляются правильные формы договоров, прогнозы с учетом показателей финансово-хозяйственной деятельности. Все перечисленные факторы должны быть учтены в процессе разработки учетной политики.

На четвертой стадии помощи по налоговому планированию принимаются решения по подходящему размещению активов и прибыли.

На практике стадии могут присутствовать отдельно или в совокупности в зависимости от того, работает ли уже компания или только создается.

Таким образом, помощь по налоговому планированию позволяет свести к минимуму обязательства перед ФНС, максимально увеличить прибыль и эффективно руководить денежными потоками. Такая поддержка целесообразна всегда: когда предприятие находится на стадии процветания, когда оно балансирует на грани рентабельности или банкротства. При подключении к работе профессионалов улучшение финансового состояния не будет связано с нарушениями законодательства.