Одной из наиболее востребованных услуг сегодня является помощь в снижении налогов. Обычно законные методы позволяют уменьшить их на 10-40%, но иногда показатель значительно выше. правильный подход определяется после анализа сложившийся ситуации и изучения специфики деятельности компании.

Прежде чем предложить помощь в снижении налогов обычно проводится проверка. Для успешного выполнения задачи специалист должен быть уверен в том, что:

- бухгалтерия компании правильно производит расчет налоговой базы, не пропускает обязательные платежи;

- нет дебиторской задолженности, по которой истекает или уже закончился срок исковой давности;

- система учета на предприятии корректно отражает текущее положение дел.

Если все правила и законы соблюдаются, желание получить помощь по снижению налогов кажется логичным. Чем меньше будет сделано платежей в бюджет, тем больше прибыли можно получить.

Что включает помощь по снижению налогов?

При обращении за помощью к профессионалам вы можете рассчитывать:

- получение подробной консультации по вопросам налогообложения;

- проведение правовой экспертизы материалов, которые были подготовлены к проверке;

- анализ деятельности юр. лица с целью выбора лучшей в конкретном случае системы налогообложения;

- составление выгодной стратегии уменьшения платежей и внедрение уникальных способов ее внедрения.

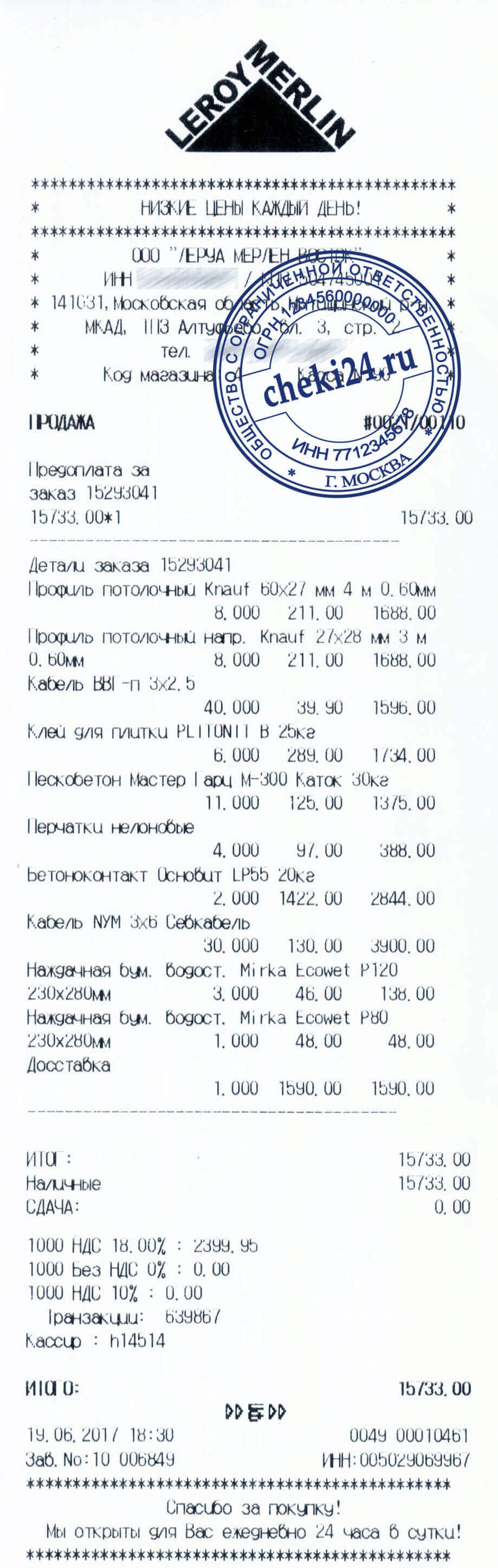

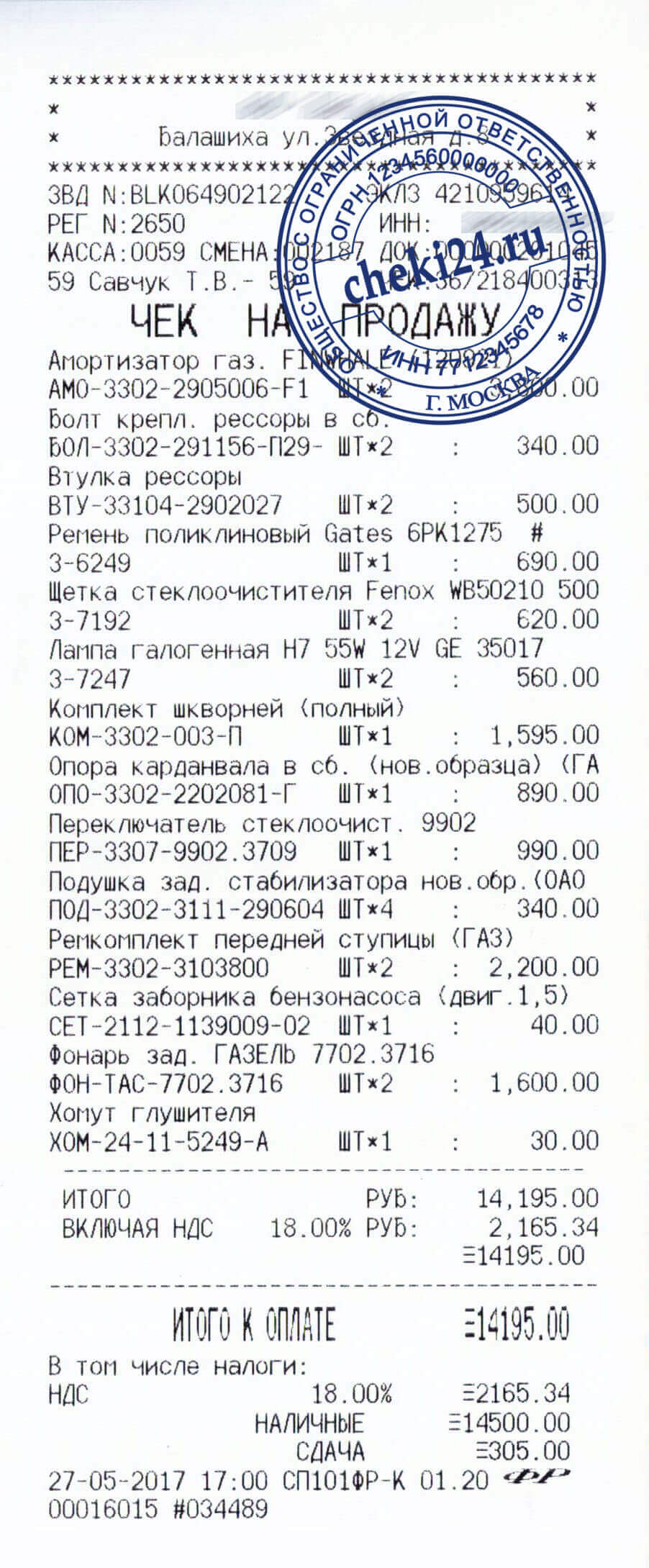

Заказать чек по образцу

От 500 рубПомощь по снижению налогов предполагает совершение аккуратных шагов. Обусловлено это тем, что законодательство находится в постоянном изменении, в некоторых ситуациях меняются даже принципы. Поэтому к деятельности подключаются профессионалы. Они могут не только рассказать о том, как сделать налогообложение более выгодным, но и уберечь от ошибок. Последние приводят к дополнительным проверкам, необходимости оплачивать штрафы.

Помощь в снижении налогов: основные приемы

Самый популярный способ – переход на льготный режим. Каждый имеет свою специфику и недостатки. Больше всего видов платежей делается по общему режиму. Это приводит к необходимости составлять дополнительные декларации, производить подсчеты. Когда в компании созданы условия для применения специальных режимов, помощь в снижении налогов будет заключаться в их подборе.

Классические льготы предполагают снижение ставки, амортизационные премии, льготы на доходы и премии. В некоторых случаях переход на льготы не вызывает затруднений. Однако следует помнить, что он может быть связан с ведением определенной деятельности или географическим месторасположением. Мы рекомендуем получить помощь в снижении налогов, чтобы точно определить основания для получения льгот.

Еще один механизм – использование налоговых кредитов. Они предполагают наличие вычета определенной суммы из обязательных платежей, возмещаемой за счет государства. Речь идет о субсидиях. Обычно они предлагаются государством для стимуляции экономической деятельности фирмы. При получении помощи в снижении налогов в данном случае речь идет о подборе наиболее актуальных кредитных предложений.

Существуют и другие методы, позволяющие использовать лазейки нашего законодательства для решения поставленных вопросов. К ним относится:

- прямое уменьшение налогооблагаемой базы;

- принятие политики учета так, чтобы помощь в снижении налогов оказалась эффективной;

- дробление хозяйственных процессов;

- замещение отношений.

Риски и методы, не рекомендуемые к использованию

Только при обращении к квалифицированным юристам есть возможность получить помощь в снижении налогов без последствий для себя. Иногда используются фиктивные сделки, предполагающие схемы оптимизации через фирмы-однодневки. Сегодня существует ряд механизмов, позволяющих доказать, что организация и контрагенты создали фиктивный документооборот.

Много вопросов возникает при дроблении бизнеса. С одной стороны, законом не запрещено этого делать, налоговики могут увидеть в этом признаки схемы и доказать умысел. Помощь в снижении налогов таким способом лучше не получать. Сотрудники ФНС могут обосновать свои предположение, если ведение отчетности производится одним и тем же человеком, разделенные организации осуществляют один вид деятельности по одному и тому же адресу.

Существуют и другие механизмы, которые сегодня успешно раскрываются налоговыми службами. Весь алгоритм действий направлен на сбор сведений. Поэтому мы рекомендуем не пытаться самостоятельно решить вопрос, а воспользоваться помощью в снижении налогов от профессионалов. Они проведут все с соблюдением налогового законодательства, предоставят расчеты и помогут создать стабильную основу для деятельности организации.